اطلاعات جامع درباره بازار بورس برای سرمایه گذاران تازه وارد

در این مطلب اطلاعات جامع درباره بازار بورس را در اختیار سرمایه گذاران تازه وارد و نو سهامداران قرار می دهیم.

سرمایه گذاری در بازار بورس می تواند یک راه موثر برای افزایش سرمایه در دراز مدت باشد. یادگیری چگونگی سرمایه گذاری عاقلانه و صبورانه در طول زندگی می تواند سود خوبی را برای سرمایه گذاران به همراه داشته باشد که درآمد فرد از حد متوسط بالاتر باشد. تقریبا هر عضو 400 نفر از ثروتمندان آمریکایی دارای سهام زیادی در یک شرکت دولتی یا خصوصی بودند.

سرمایه گذاری در بورس با درک چگونگی عملکرد بازار سهام، اهداف سرمایه گذاری شما و میزان ریسک پذیری شما شروع می شود. اگر وقت و یا آگاهی کافی برای مدیریت پرتفوی خود ندارید نگران نباشید می توانید با انتخاب روش سرمایه گذاری غیر مستقیم در بورس از طریق شرکت های سبدگردان از سود سرمایه گذاری در این بازار بهره مند شوید.

اطلاعات جامع و مفید درباره بازار بورس

این روز ها شاهد رشد شاخص بورس و ورود افراد جدید به این بازار می باشیم اما تازه واردان باید با اصطلاحات کاربردی بازار بورس آشنایی داشته باشند تا بتوانند در این بازار خوب عمل کنند. در ادامه اطلاعات جامع و مفیدی را درباره بازار بورس ایران در اختیار شما قرار می دهیم.

سهام چیست؟

خرید سهام نوعی سرمایه گذاری است و برگه سهام نشان دهنده مالکیت قانونی سرمایه گذاران در یک شرکت می باشد. شما با خرید سهام، سهامدار شرکت می شوید. شرکت ها به منظور تامین مالی سهام شرکت را پس از طی مراحل مشخص در بازار بورس اوراق بهادار عرضه می نمایند.

سرمایه گذاران می توانند با افزایش قیمت سهم یا از طریق پرداخت سه ماهه سود سهام از سبد دارایی سهام خود سود ببرید. سرمایه گذاری با دید بلند مدت در بازار بورس معمولا با سود قابل توجهی همراه می باشد.

دلیل نوسان قیمت سهام چیست؟

بازار سهام مانند حراج کار می کند. خریداران و فروشندگان می توانند افراد حقیقی و یا حقوقی باشند. و بطور کلی می توان گفت که قیمت سهام به میزان عرضه و تقاضا مربوط می شود یعنی زمانی که فروشندگان بیشتری نسبت به خریداران وجود دارند، قیمت سهام پایین می رود وقتی خریداران بیشتر از فروشندگان باشند، قیمت بالا می رود.

عملکرد یک شرکت و واکنش سرمایه گذاران مستقیماً بر قیمت سهام آن شرکت تأثیر می گذارد یعنی اگر شرکتی عملکرد خوبی داشته باشد، افراد بیشتری می خواهند سهام خود را حفظ کنند، در نتیجه این کار قیمت را بالا می برد و بلعکس، زمانی که یک شرکت کم کاری می کند، قیمت سهام آن پایین می آید.

سود تقسیمی سهام چیست؟

منظور از سود تقسیمی سهام ، سود سهامی است که در طی یک بازه زمانی مشخص به سهامدار عادی به ازای هر سهم او پرداخت می شود و از طریق فرمول زیر محاسبه می گردد :

- D: مجموع سودهای سهام در طول یک بازه زمانی (معمولاً ۱ سال)

- SD: مجموع سود سهامداران ممتاز

- S: تعداد سهام عادی طی یک دوره زمانی (معمولاً ۱ سال)

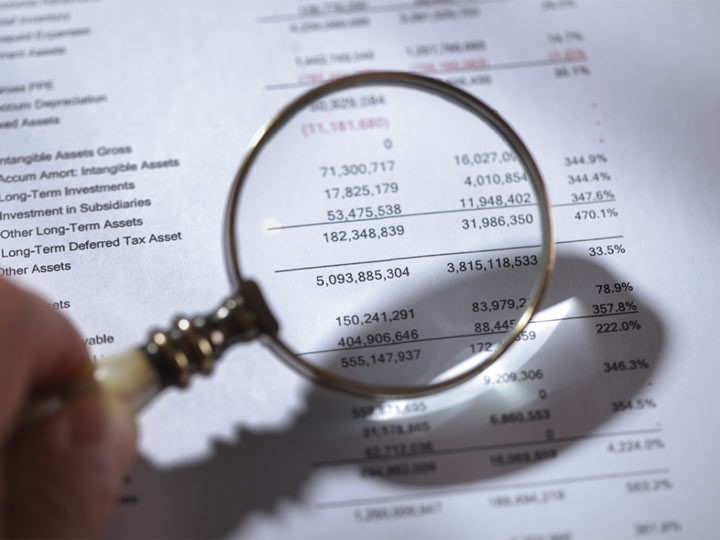

ارزش ذاتی سهام در برابر قیمت سهام

قیمت سهام یک شرکت هیچ ارتباطی با ارزش ذاتی آن ندارد. سهام 5000 تومانی می تواند از سهام 8000 تومانی با ارزش تر باشد، زیرا قیمت سهم به خودی خود معنایی ندارد.

رابطه قیمت به درآمد و دارایی های خالص همان چیزی است که تعیین می کند که ارزش سهام بیش از حد زیاد شده یا پایین آمده است. شرکت ها می توانند بدون برگزاری مجمع و افزایش سرمایه، قیمت ها را به صورت مصنوعی بالا نگه دارند. هیچ معامله ای را تنها بر اساس قیمت سهام انجام ندهید.

منظور از افزایش سرمایه شرکت ها چیست؟

یکی از روش های تامین مالی شرکت ها افزایش سرمایه می باشد. شرکت ها به منظور اصلاح و بهبود ساختار مالی شرکت ، افزایش قدرت رقابت خود و همچنین توسعه فعالیت خود به روش های مختلفی افزایش سرمایه می دهند.

شرکت های بورسی زمانیکه افزایش سرمایه می دهند و سهام جدید در بازار بورس عرضه می کنند تا با جمع آوری نقدینگی از فروش سهام جدید تامین مالی نماید. برای افزایش سرمایه روش های بسیاری وجود دارد که تفاوت این روش های در محل تامین این منابع جدید می باشد.

انواع افزایش سرمایه شرکت ها عبارت اند از :

- از محل سود انباشته (سهام جایزه)

- از محل آورده نقدی و مطالبات حال شده سهامداران

- از محل تجدید ارزیابی دارایی ها

- به روش صرف سهام

چگونه سهم خوب را تشخیص دهیم؟

با توجه به مطالبی که در بخش فوق گفته شد با برخی از مفاهیم و اطلاعات کاربردی و پایه بازار بورس ایران آشنا شدید اما گام بعدی برای کسب سود حداکثری در این بازار تشخیص سهم مناسب و سود ده می باشد.

سرمایه گذاران و تازه واردان بازار بورس می توانند با یادگیری روش های تحلیل سهم همچون تحلیل بنیادی و تحلیل تکنیکال و ترکیب آن دو سهم خوب و سودمند و همچنین زمان ورود و خروج از سهم را تشخیص دهند اگر به هر دلیلی فرصت یادگیری این روش های را ندارید می توانید روش سرمایه گذاری غیر مستقیم را انتخاب کنید و به یکی از شرکت های سبدگردان مراجعه کنید و مدیریت سبد سهام و دارایی خود را به دست افراد متخصص و با تجربه بسپارید.

با بهترین روش سرمایه گذاری در بازار بورس ایران آشنا شوید

نحوه خرید سهام در بورس ایران

سرمایه گذاران می توانند پس از دریافت کد بورسی ، در پرتفوی و یا سامانه معاملاتی کارگزاری مشخص شده ،سهام مورد نظر خود را مستقیما با استفاده از یک حساب کارگزاری خریداری نمایند و اگر کد بورسی ندارند می توانند با کد ملی با استفاده از نرم افزار های درگاه بانکی همچون اپلیکیشن آپ در صندوق های ETF دولتی سرمایه گذاری نمایند.

بیشتر بخوانید : بررسی مزایای صندوق های ETF دولتی

چگونه زمان فروش سهام را تشخیص دهیم؟

دانستن زمان فروش به اندازه خرید سهام اهمیت دارد. بیشتر سرمایه گذاران زمانی که بازار سهام افزایش می یابد و زمان سقوط است، خرید می کنند، اما یک سرمایه گذار خردمند بر اساس نیاز مالی خود از یک استراتژی سرمایه گذاری پیروی می کند و با استفاده از روش های مختلف تحلیل زمان ورود و خروج از بازار را پیشبینی می کند.

این نکته را تازه واردان باید خوب بخاطر داشته باشند که اگر پس از خرید یک سهم (البته با انجام تحلیل های مذکور) با ریزش و یا به اصطلاح افت قیمت سهام مواجه شدید نگران نباشید و شتاب زده عمل نکنید زیرا تجربه نشان داده است که بازار دوباره صعود خواهد کرد. از دست دادن پول هرگز خوشایند نیست، اما کنترل هوای طوفانی بازار و نگه داشتن سرمایه شما هوشمندانه است، زیرا ممکن است دوباره افزایش یابد.

کلام آخر

یادگیری چگونگی سرمایه گذاری در بازار پر تلاطم سهام ممکن است کمی طول بکشد اما سودی که بدست می آید تمام سختی ها رو جبران خواهد کرد.

تازه واردان جهت یادگیری و کسب تجربه باید وب سایت های مختلف سرمایه گذاری را بخوانند، کارگزاران مختلف و برنامه های معاملات سهام را آزمایش کنند و پرتفوی خود را برای محافظت در برابر ریسک متنوع کنید.

تشکیل پرتفوی متنوع به این معناست که تمام سرمایه خود را بر روی یک سهام متمرکز نکنید و با سرمایه خود سبدی از سهام های تحلیل شده تشکیل دهید تا زمانیکه بنا بر هر دلیلی قیمت یک سهم شما افت کرد ، تمام سرمایه شما از دست نرود و سهام های دیگر ضرر شما را جبران کنند. یک ضرب المثل معروف چینی می گوید “تمام تخم مرغ ها را در یک سبد نگذارید”. در آخر تحمل ریسک و اهداف مالی خود را به خاطر داشته باشید و فراموش نکنید.