نحوه تشخیص سهام جامانده از بازار به زبان ساده

یکی از روش های کاهش ریسک سرمایه گذاری در بازار بورس شناسایی سهم های بنیادی (شناسایی سهم های جامانده در بازار) می باشد و به سهامی که با تحلیل بنیادی برای سرمایه گذاری انتخاب شود را سهام بنیادی می گویند این سهم ها با توجه به رشد بازار سرمایه، رشد قابل قبولی نداشته اند. با روش توضیحات ارائه شده در این پست میتوانید نحوه تشخیص سهام جامانده از بازار را به سادگی متوجه شوید.

- بیشتر بخوانید: نکات مهم در هنگام خرید سهام

نحوه تشخیص سهام جامانده از بازار بورس

همه ما میدانیم که در بورس رفتار سهام هر صنعت معمولا به صورت همگام با یکدیگر می باشد و معمولا زمانی که یک صنعت شروع به رشد می کند اغلب نمادهای آن گروه هم رشد می کنند. اما این موضوع لزوما به این معنا نیست که پتانسیل رشد همه ی نمادهای درون یک صنعت به یک میزان است. از بین ده ها صنعت و ده ها نماد، بهتر است صنایع و نمادهایی با ریسک کمتر را انتخاب کنید و بر روی این صنایع سرمایه گذاری کنید.

پول در بازار در حال چرخش می باشد و با رشد هر صنعت، پول از آن خارج می شود و به سراغ صنعت دیگری می رود. پس باقی ماندن در یک صنعت تا ابد، طبیعا تصمیم هوشمندانه ای نیست، مگر اینکه با هدف سرمایه گذاری بلند مدت اقدام به خرید سهام و سرمایه گذاری کرده باشید.

چنانچه برای تشخص سهام جامانده از بازار بورس، در مورد صنایع و نمادهای مختلف اطلاعات بنیادی کافی ندارید و قرار است که صرفا بر اساس پارامترهای تکنیکالی سهامی را انتخاب کنید، در اولین گام، می بایست نگاهی به شاخص صنایع مختلف بندازید. طبیعتا رفتار سهام هر صنعت، درون شاخص آن صنعت خلاصه شده است و بدین ترتیب، با صرف وقت کمتر، صنعت جا مانده را تشخیص خواهید داد.

گام اول: شاخص ها را مقایسه کنید

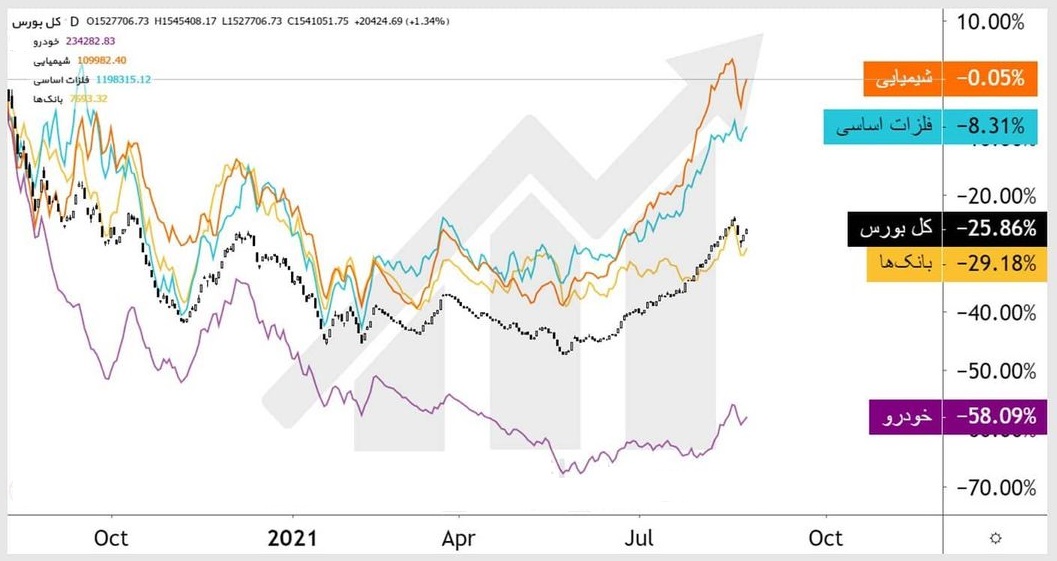

همانطور که گفتیم، اولین گام برای تشخیص سهام جامانده در بازار بورس مقایسه شاخص ها می باشد. ساده ترین راه برای بررسی کلی صنایع، مقایسه شاخص ها با شاخص کل بورس است.

برای مقایسه شاخص ها، کافی است در پنل تحلیل تکنیکال از بخش مقایسه نمادها یا شاخص های مورد نظر را به نمودار فعلی اضافه کنید.

گام دوم: تحلیل شاخص صنایع مورد نظر

پس از مقایسه شاخص ها، شاخص صنایع مورد نظر را به صورت کامل تحلیل کنید. صرف جا ماندن یک صنعت از رشد، دلیل خوبی برای رشد آن صنعت نخواهد بود. دقیقا مشابه تحلیل تکنیکال نمادها، شاخص ها هم قابل بررسی و تحلیل هستند و حمایت ها و مقاومت های پیش روی آنها، بر کل سهام صنعت تاثیر گذار خواهد بود. به همین دلیل، تا زمانی که خط روند نزولی یک صنعت و یا یک مقاومت مهم پیش روی آن شکسته نشده است و یا از شکسته شدن آن اطمینان کافی ندارید، بهتر است وارد آن صنعت نشوید.

گام سوم: مقایسه شرکت های هر گروه

مقایسه شرکت های هر گروه صنعتی در بازار بورس گام سوم شناسایی سهام جامانده از بازار می باشد. شرکت های درون هر گروه صنعتی را با هم و با شاخص همان گروه مقایسه کنید.

به عنوان مثال وقتی صنعت خودرو را به عنوان صنعت جامانده از رشد تشخیص دادید، سهام اصلی این صنعت را با هم مقایسه کنید. بهتر است پیش از مقایسه، نمادهایی که علاقه ای به آنها ندارید. (مانند نمادهایی با نقد شوندگی پایین یا زیان ده و… را بر اساس سلیقه شخصی، جدا کرده و حذف کنید)

مقایسه نمادها

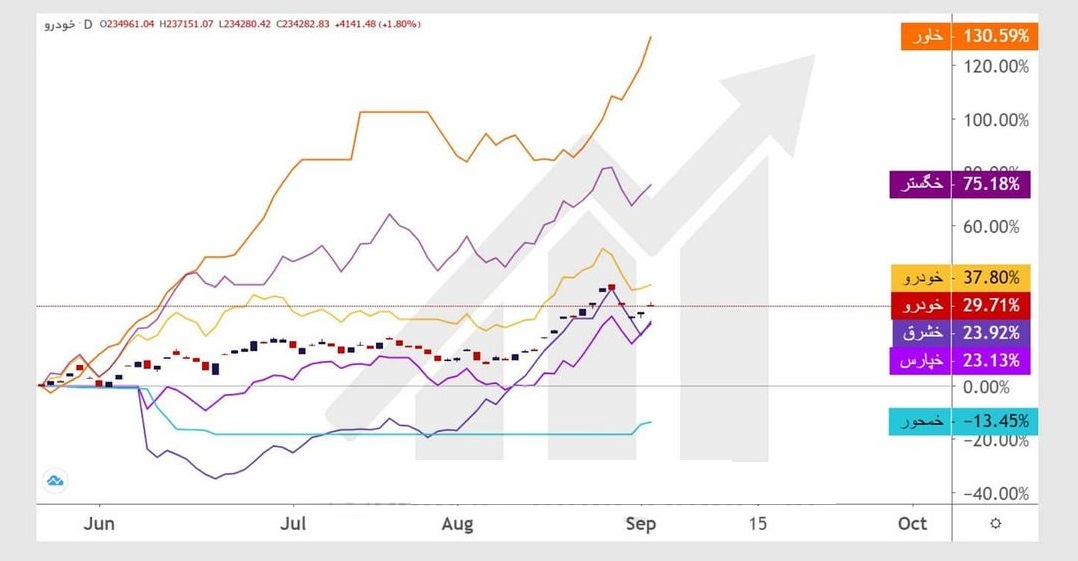

به عنوان مثال، در تصویر زیر، مشاهده می کنید که از ابتدای رشد شاخص از اول خرداد سال جاری، نمادهای خپارس، خشرق و خمحور نسبت به شاخص صنعت و سایر نمادهای هم گروه رشد کمتری داشته اند.

انتخاب نماد

پس از مقایسه بازدهی نمادها و پیدا کردن چند سهم جا مانده از گروه، بهتر است وضعیت نمادهای جامانده را بررسی کرده و بهترین آنها را انتخاب کنید. در مثال قبل، خشرق، خپارس و خمحور از گروه خودشان عقب تر بودند و می بایست از بین این سه نماد بر اساس تحلیل تکنیکال یا تابلوخانی، یکی را برای سرمایه گذاری انتخاب کنید. برای انتخاب دوم، طبیعتا باید سهمی را از گروه متفاوتی انتخاب کنید. گروه دوم مورد نظر شما می تواند گروه دوم جا مانده از رشد باشد (البته پس از تحلیل وضعیت شاخص و…) به عنوان مثال، با این مقایسه به این نتیجه می رسید که صنعت شیمیایی نسبت به سایر صنایع رشد بسیار زیادی داشته است و بهتر است در انتخاب نمادهای این صنعت، به دنبال نمادهای کم ریسک تر باشید.

نمادهای جامانده بر اساس تحلیل تکنیکال

چنانچه قرار باشد بر اساس تحلیل بنیادی و با استفاده از مفاهیم ساده این تحلیل، نمادی را برای سرمایه گذاری بلند مدت استفاده کنید بهترین کار مقایسه P/E سهم با P/E گروه است. طبیعتا سهمی که نسبت به گروهش P/E کمتری داشته باشد، هم از نظر بنیادی عملکرد بهتری داشته است و هم از نظر قیمت، نسبت به گروهش عقب مانده تر است. حتما می بایست بر اساس تحلیل تکنیکال، بهترین نقاط ورود و خروج را پیدا کنید و نباید چشم بسته اقدام به خرید کنید.