منظور از ترازنامه مالی شرکت چیست؟

مقدمه

در کتاب ها و اصطلاحات بانکداری و حاسبداری بسیار به واژهای دارایی، بدهی و سرمایه برخورد کرده اید و به منظور محاسبه صورت های مالی احتیاج به این واژگان داریم که در نتیجه ترازنامه مالی یک شرکت یا موسسه را محاسبه کنیم. ترازنامه معمولاً در پایان یک دوره مالی تهیه میگردد و منظور از محاسبه ترازنامه مالی یک شرکت این است که میزان دارایی های شرکت مد نظر را بدست بیاوریم. دارایی ها عبارت اند از: زمین، ساختمان، اثاثه، وجه نقد در صندوق و… که البته بدهی بدهکاران هم جز دارایی محسوب میشوند زیرا در آینده قرار است که به شرکت پرداخت شوند و پس جز دارایی های شرکت محسوب می شوند. میتوان گفت، ترازنامه یک صورت مالی است که تصویری لحظهای و زنده از داراییها و دیون یک شرکت و میزان سرمایهگذاری سهامداران را به نمایش میگذارد و تحلیل اقلام ترازنامه کمک شایانی به مدیران، سرمایگذاران و سهامداران می کند. سهامداران می توانند با تحلیل ترازنامه شرکت های بورسی سهام ارزنده را تشخیص دهند.

تعریفی که ویکی پدیا از ترازنامه مالی ارائه داده است به شرح زیر است:

ترازنامه یا بیلان یک گزارش یا صورت مالی است که در آن ارتباط داراییها و بدهیها و سرمایه به ترتیبی گزارش میشود که برای صاحبان مؤسسه، بستانکاران و سایر اشخاص علاقهمند به امور مالی مؤسسه مفید باشد. ترازنامه به معادلهٔ حسابداری (یعنی: دارایی = بدهی + سرمایه) شباهت کامل دارد.

منظور از ترازنامه مالی شرکت ها چیست؟

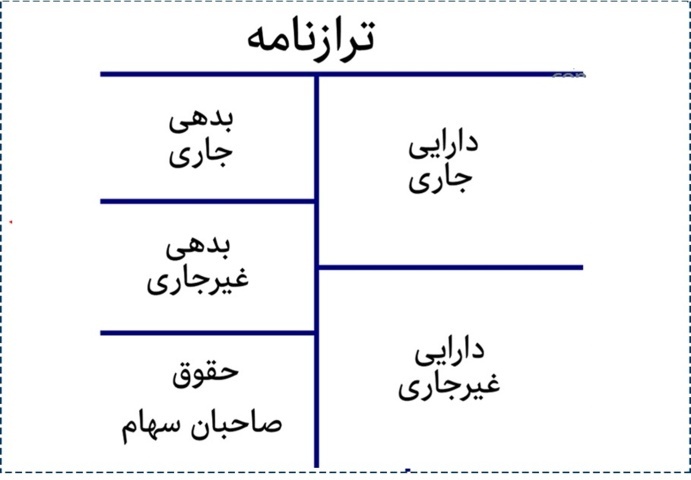

نکته اولی که باید آن را بدانید این است که، ترازنامه در همه شرکت های ایرانی به یک شکل است بدین معنی که (دارایی سمت راست و بدهی و حقوق صاحبان سهام در سمت چپ) و به شکل T بزرگ می باشد. اصول و پایه ترازنامه بر پایه فرمول ” داراییها = بدهیها + حقوق صاحبان سهام” تشکیل شده است که همانطور در فوق ذکر شد هدف از ترازنامه بررسی و محاسبه دارایی یک شرکت است که تنوع بسیار زیادی از حیث نوع کسب و کار با یکدیگر دارند و همین امر سبب میشود که برخی از شرکت ها امور مالی و ترازنامه خود را برون سپاری کنند تا در اهداف دیگر و هسته های مهم تر کسب و کار خود تمرکز کنند اما این بدین معنا نیست که برای مدیران و سهامداران شرکت ترازنامه از اهمیت جدی برخوردار نباشد که باید گفت، بسیاری از شرکت ها برای امور مالی و ترازنامه خود از مشاوران مالی استفاده می کنند. یکی از مشکلات و ایراداتی که ترازنامه دارد این است که متاسفانه تورم در اعداد آن تأثیرگذار نیست و مبلغ دارایی ها به روز نیستند. در قسمت فوق اشاره ایی به ” دارایی ها”، “بدهی ها” و ” سرمایه” کردیم، حائز اهمیت است که بگوییم دارایی، بدهی و سرمایه از اقلام مهم ترازنامه هستند و باید هر یک را به صورت جداگانه توضیح دهیم تا راحت تر به سوال” منظور از ترازنامه مالی شرکت چیست؟” پاسخ دهیم.

یکی از موارد مهم در ترازنامه شرکت ها ارزش دفتری است. اعدادی که در ترازنامه مالی ثبت می شود با ارزش دفتری ثبت می شوند. ثبت با ارزش دفتری یعنی اگر یک ساختمان در سال 80 با قیمت 10 میلیون تومان خریداری شده باشد، همین ساختمان در سال 90 نیز به همان ارزش نشان داده می شود.

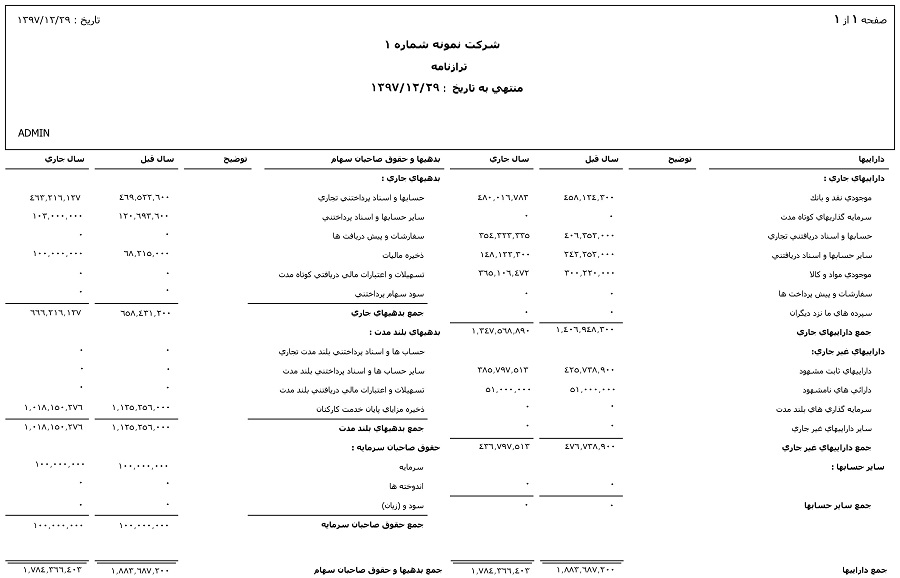

در زیر یک نمونه ترازنامه یک شرکت را ببینید:

اقلام ترازنامه شرکت های بورسی

شرکتها، ۴ صورت مالی اساسی دارند و هر یک برای استفاده کنندگان از آنها نقش خاص خود را دارند. ترازنامه، صورت سود و زیان، صورت جریان وجوه نقد و صورت سود و زیان جامع، صورتهای مالی اساسی را تشکیل می دهند. صورت های مالی شرکت ها را می توان در سایت کدال مشاهده کرد. بنابراین ترازنامه یکی از صورت های مالی مهم شرکت هاست. اقلام ترازنامه را در ادامه خواهیم گفت.

1- دارایی در ترازنامه مالی شامل چه مواردی میشود؟

همانطور که از اسم ” دارایی ” مشخص است باید اموال و دارایی های شرکت مد نظر را به ترتیب نقدینگی لیست کرد. منظور از نقدینگی که در پست های گذشته به طور کامل توضیح دادیم این است که بر اساس میزان سهولت تبدیل دارایی به پول نقد دارایی ها را لیست و فهرست بندی می کنیم و دارایی ها همیشه در سمت راست T قرار دارد. نکته ایی که باید به آن توجه داشته باشید این است که دارایی ها عموما به دو دسته تقسیم می شوند که عبارت اند از:

- دارایی جاری: به دارایی هایی گفته می شود که در بازه زمانی یک سال یا کمتر آن دارایی مذکور به پول نقد تبدیل می شود.

- دارایی ثابت/غیر جاری: منظور از دارایی غیر جاری این است که دارایی هایی که مدت زمان بیشتری صرف تبدیل آن دارایی به پول نقد میشود. (بیشتر از یک سال زمان میبرد)

تنها وجه تمایز دارایی ثابت و دارایی جاری ” زمان ” است. به منظور واضح تر شدن چیستی دارایی های جاری و غیر جاری در ذیل اطلاعات بیشتری را در اختیارتان می گذاریم.

تفاوت دارایی ثابت با دارایی جاری چیست؟

دارایی های جاری خود به انواع مختلفی تقسیم میشوند به طور مثال:

- پول نقد: این حالت از نقد ترین حالات ممکن است که میتواند به اشکال، اوراق خزانه، گواهی سپردهی کوتاه مدت، و ارز احتیاطی باشد.

- اوراق بهادار قابلفروش: برای اوراق بهادار سهام مشتری وجود دارد که آماده خرید و پرداخت پول نقد است.

- حسابهای قابلنقد: به بدهی های مشتریان گفته میشود که امکان دارد مشتریانی وجود داشته باشند که بدهی و دیون خود را پرداخت نکنند.

- موجودی مواد و کالا: به کالا هایی که به منظور فروش در بازار هستند و هزینه کم یا قیمت پایینی دارند گفته میشود.

- پیش پرداختها: مبالغی که پیش از این برای آنها هزینه شده است مثلا بیمه، قراردادهای تبلیغ یا اجاره.

دارایی های غیرجاری و طبقه بندی های مرتبط با آن

انواع دارایی های غیرجاری/ ثابت عبارت اند از:

سرمایه گذاری های بلندمدت: زمانی این اتفاق می افتد که سهام عمده یک شرکت را خریداری کرده باشید.

نکته ایی که وجود دارد این است که دارایی ها یک دسته بندی دیگری هم دارند که به مشهود و نامشهود تقسیم میشوند. بدین منظور که به دارایی هایی که قابل روست و مشاهده هستند مانند: زمین، ساختمان، پول نقد و… دارایی مشهود میگویند. اما به دارایی هایی که قابل رویت و مشاهده نیستند به عبارتی غیرفیزیکی هستند مانند: سرقفلی، حق امتیاز، مالکیت معنوی و… که نمیتوان آن ها را با چشم دید و لمس کرد دارایی نامشهود میگویند.

2- منظور از بدهی در ترازنامه چیست؟

همانطور که دارایی انواع مختلفی دارد، بدهی هم به دسته بندی خاصی تقسیم می شود. دارایی ها در قسمت راست ترازنامه قرار داشتند و بدهی ها در سمت چپ ترازنامه و T قرار می گیرد. منظور از بدهی، طلب دیگران از شرکت است. انواع بدهی ها عبارت اند از: بدهی های جاری و بدهی های غیر جاری.

بدهی های جاری: به تعهداتی که شرکت انتظار دارد تا یکسال آتی تسویه شوند می گویند. بدهی های جاری به انواع مختلفی تقسیم میشوند که در ادامه مورد بررسی قرار می دهیم.

بدهی های غیر جاری: به آن نوع از تعهداتی می گویند که سررسید و انتظار شرکت مبنی بر این است که بیش از یکسال تا تسویه آنها باقی مانده است.

بدهی جاری:

پرداختنی های تجاری و غیرتجاری:

به بدهی های مواد اولیه و تجهیزات گفته می شود.

مالیات پرداختنی:

پرداخت مالیات شرکت است که باید به سازمان مالیات بایت عملکرد و … پرداخت شود.

سود سهام پرداختنی:

در قسمت های گذشته در پست نسبت P/E اندکی درمورد DPS صحبت کردیم اما منظور از سود سهام پرداختنی سود سهامی (DPS) که در مجمع تقسیم و هنوز به حساب سهامداران واریز نگردیده است.

تسهیلات مالی دریافتی:

وام و تسهیلاتی

پیش دریافت ها:

به دریافت بیعانه از طرف مشتریان شرکت برای فروش کالا یا خدمات است.

در قسمت فوق یک ترازنامه به شکل T کشیده شده است و اقلام یک ترازنامه که از دارایی ها، بدهی ها و حقوق صاحبان سهام تشکیل شده است به نمایش گذاشته ایم تا برای فهم ساده تر موضوع کمکتان کند.

3. حقوق صاحبان سهام

حقوق صاحبان سهام مانند بدهی ها در قسمت سمت چپ ترازنامه که به شکل T است قرار می گیرد که بیانگر، حق و حقوق مالی سهامداران و صاحبان شرکت از دارایی های شرکت است. حقوق صاحبان سرمایه هم از انواع مختلفی تشکیل شده است که عبارت اند از:

سرمایه:

به منظور تاسیس یک شرکت احتیاج به سرمایه است که سرمایه لازم از طریق ماکین و سهامداران باید تامین شود که ارزش اسمی هر سهم(۱۰۰۰ریال) ضربدر تعداد سهام شرکت برابر با سرمایه شرکت ها می باشد.

اندوخته قانونی:

به منظور رسیدن مبلغ اندوخته قانونی حداقل به 10% مبلغ سرمایه، شرکت ها باید بر اساس قوانین و ظوابط 5% از سود خالص دوره خود را کنار بگذارند.

سود یا زیان انباشته:

به منظور محاسبه سود یا زیان انباشته باید سودهای خالص شرکت را با دوره های قبل جمع کرده و منهای سودهای تقسیم شده در مجامع عمومی عادی کرد.

امیدواریم با خواندن این متن به خوبی با مفهوم ترازنامه در شرکت های بورسی آشا شده باشید. همان طور که گفته شد ترازنامه یکی از صورت های مالی شرکت هاست که در سامانه کدال می توانید به ان دسترسی داشته باشید. با تحلیل ترازنامه می توان اطلاعات خوبی درباره سهام شرکت های بورسی به دست آورد و اقدام به خرید و یا فروش سهام این این شرکت ها نمود.