منظور از ضریب بتا در بورس چیست؟

برای تعریف ضریب بتا به زبان ساده بهتر است از مفهوم ریسک شروع کنیم. ریسک که از نامش مشخص است یه کلمه با بار منفی است به طور خلاصه به هر پدیده و عملی که باعث شود نتیجه ایی را که سرمایه گذار انتظارش را داشته رخ ندهد را ریسک می نامند. ضریب بتا (β) شاحصی است که برای اندازه گیری ریسک سیستماتیک در نظر گرفته شده است. کاربرد ضریب بتا در تعیین میزان ریسک و بازده مورد انتظار سهم و مقایسه آن با شاخص بورس می باشد.

انواع ریسک:

- ریسک سیستماتیک

- ریسک غیر سیستماتیک

ریسک سیستماتیک به چه معناست؟

به عبارتی ریسک سیستماتیک وابسته به تحولات کلی بازار است بدین معنی که ریسک سیستماتیک در اثر حرکتهای کلی بازار به وجود میآید و نمی شود ریسک سیستماتیک را از بین برد و صفر کرد.

ریسک غیر سیستماتیک چیست؟

ریسکی است که از خصوصیات خاص شرکت مانند نوع محصول ساختار سرمایه سهامداران عمده اثر میگیرد.

پرتفوی به چه معناست؟

به مجموعه ای از دارایی های مالی یک شخص پرتفوی یا سبد دارایی ها می گویند. دارایی های مالی عبارت اند از: سهام، اوراق مشارکت و اوراق قرضه و معادلهای پول نقد نظیر سپرده های بانکی، همچنین سرمایه گذاری در صندوق های سرمایه گذاری مشترک و صندوق های قابل معامله.

از روش های متفاوتی می توان برای محاسبه ریسک استفاده کرد اما در زیر به چند مورد اشاره می کنیم:

روشهای اندازه گیری ریسک

- دامنه تغییرات

- متوسط انحراف خطی (متوسط قدر مطلق انحرافات)

- واریانس (متوسط مجذور انحرافات)

- انحراف معیار

- نیمواریانس

- نیم انحراف معیار

- شاخص بتا

- ارزش در معرض خطر (VaR)

مفهوم ضریب بتا چیست؟

بازده ضریب بتا و ریسک از مهمترین مفاهیم و تصمیم های سرمایه گذاران در بورس هستند. بتا برای تعیین ریسک سیستماتیک (کاهشناپذیر یا غیرقابل اجتناب) تعریف شده است. ریسک سیستماتیک بخشی از ریسک در سرمایه گذاری است که نمیتوان آن را کاهش داد حتی از طریق تنوع بخشی. ریسک سیستماتیک یک ریسک غیر قابل کنترل است. در واقع ضریب بتا همان معیار اندازهگیری ریسک سیستماتیک سهام اوراق بهادار است.

ضریب بتا معیار نسبی ریسک یک سهم با توجه به پرتفوی بازار تمامی سهامها است. برای مشخص کردن ضریب بتا یک سهم تنها کافی است، ریسک سیستماتیک آن سهم را با ریسک سیستماتیک متعلق به شاخص بورس سهام مقایسه کنند. در اصل شاخص بتا شاخصی است برای اندازهگیری همنوایی حرکت یک شرکت با حرکت کل بازار یا شاخصی برای اندازهگیری ریسک سیستماتیک.

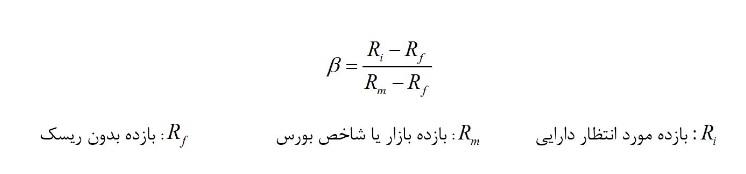

نحوه محاسبه ضریب بتا از دید آمار

چگونگی استفاده از ضریب بتا در معاملات بورسی:

تعریف کوواریانس: نشانگر ارتباط بین دو دسته داده با یکدیگر است اگر داده ها یک رابطه معکوس با یکدیگر داشته باشند آنوقت مقدار کوواریانس آنها منفی است و اگر داده ها باهم دارای یک رابطه مستقل باشند، مقدار کوواریانس آن ها صفر می شود. در صورتی که یک رابطه مستقیم بین داده ها وجود داشته باشد کوواریانس مثبت می شود.

تعریف سهام تهاجمی: اگر مقدار بتا بیشتر از یک باشد به این معناست که ریسک سیستماتیک سهم بیشتر از ریسک سیستماتیک بازار است که در زمان رونق رشد بیشتری از شاخص بازار را ثبت خواهد کرد وبه منظور سرمایه گذاری مناسب است.

و اگر β برابر یک باشد، ریسک سیستماتیک سهم با ریسک سیستماتیک بازار برابر است. بدین ترتیب تغییرات بازدهی سهم با تغییرات بازدهی بازار برابر است پس بازده مورد انتظار از سهم برابر بازه مورد انتظار از بازاراست.

اگر β کمتر از یک باشد، ریسک سیستماتیک سهم از ریسک سیستماتیک بازار کمتر خواهد بود. پس در نتیجه، تغییرات بازدهی سهم کمتر از تغییرات بازدهی بازار و درنتیجه بازده مورد انتظار از سهم کمتر از بازده مورد انتظار از بازار خواهد بود که به این سهام ،سهام “تدافعی” نیز می گویند.

عوامل مؤثر بر ضریب بتا

عوامل مختلفی بر روی ضریب بتا تاثیر میگذارند که بهتر است اول آن ها را بررسی کنیم.

تعریف بازده بدون ریسک: به کمترین و حداقل ترین بازدهی که سرمایه گذار بدون قبول کردن هیچگونه ریسکی آن بازدهی را بدست می آورد. اغلب این مقدار بازدهی با نرخ بهره بانکی برابر است.

تعریف بازده بازار یا bench mark: در بازار سرمایه ایران برای بازده بازار همان بازدهی شاخص کل بورس در نظر گرفته میشود.

تعریف بازده مورد انتضار دارایی: به بازدهی که از طریق تحلیل های مختلف پیش بینی شده است را می گویند.

برای محاسبه ضریب بتا می بایستی بازده مورد انتظار دارایی را با بازده بدون ریسک تفریق می کنیم و پاسخ را تقسیم بر تفریق بازده بازار یا شاخص بورس با بازده بدون ریسک می کنیم.