منظور از نقدینگی در بورس چیست و نحوه تشخیص ورود و خروج نقدینگی به بورس

یکی ار عناوبن بسیار پرکاربرد بورس و مهمترین عامل در انجام گرفتن معاملات نقدینگی است و بی شک در پست های بورس فردا بارها و بارها به آن برخورده اید اما هدف از این پست پاسخ دادن به سوال ” منظور از نقدینگی در بورس چیست؟ ” است. همانطور که از نامش پیداست مربوط به پول و نقد بودن پول است. اگر بخواهیم به طور خلاصه نقدینگی را تعریف کنیم باید بگوییم که، به مجموعه اسکناس ها، پول هایی که در سپرده های دیداری غیردولتی، شبه پول، سپردههای قرضالحسنه پسانداز و سپردههای متفرقه را نقدینگی می گویند. در ادامه مطالب توضیحات بیشتر ارائه میدهیم.

نقدینگی چیست؟

فرمول نقدینگی

حجم پول به چه معناست و چگونه محاسبه میشود؟

عملکرد نقدینگی

مدیریت نقدینگی و انواع آن

تشخیص ورود و خروج نقدینگی به بورس

نقدینگی چیست؟

اگر بخواهیم به زبان ساده نقدینگی را تعریف کنیم، به مقدار پولی که در دست افراد است و میتوانند در لحظه با آن معامله کنند و سریعا معامله صورت بگیرد را نقدینگی میگویند. کاملا منطقی است که هیچ فردی همه اموال و دارایی هایش را به فروش نمی رساند تا نقدینگی (پول نقد) را در جیب خود داشته باشد، پس در این میان صحبت از دارایی و اموال اشخاص میشود به طور مثال: زمین، خانه، ماشین و … این دارایی ها نقد نیستند و نمیتوان با این دارایی ها به عنوان نقدینگی در بازار بورس معامله کرد چراکه باید در مرحله اول این دارایی ها را به فروش رساند و زمانی که پول تبدیل شد شروع به انجام یک معامله کرد و واضح است که این روند بسیار طولانی است و شاید 4 الی 5 ماه فروش دارایی ها زمان ببرد. از طرفی سرمایه گذاران و سهامداران همه دارایی و اموال خود را به صورت (نقدینگی) تبدیل نکرده اند، یک قسمتی از پولشان را در سپرده های سرمایه گذاری مدت دار گذاشته اند. در این مورد درست است که سرمایه گذار یا سهامدار پول نقد و به عبارتی نقدینگی دارد اما این مقدار از پول و نقدینگی او در گرو بانک است زیرا پول خود را در سپرده سرمایه گذاری مدت دار به طور مثال 1 سال گذاشته است و د راین حالت تا 1 سال اجازه دست زدن به پول خود را ندارد. اما سوالی که اینجا مطرح میشود این است، پولی که در بانک سپرده گذاری شده پول نقد است و به عبارتی میتوان آن را نقدینگی صدا کرد اما به این علت که تا مدت مشخصی نمیتوان به آن دست زد هم یک مشکل است و نمیتوان به آن نقدینگی گفت، در این مورد به اینگونه پول ها شبه پول می گویند. نقدینگی در واقع حجم پول نقد در خارج از سیستم بانکی است که الته باید به این نکته هم اشاره کنیم که این نقدینگی میتواند منجر به تورم زائی شود بدین صورت که به هر میزان که حجم پول نقد افزایش پیدا کند، قدرت خرید بالا رفته و همین امر منجر به گران تر شدن کالا و خدمات میشود و تورم به وجود می آید پس در نتیجه حجم نقدینگی در اقتصاد یک کشور باید با میزان تولید کالا و خدمات آن کشور متناسب باشد تا منجر به تورم نشود.

فرمول نقدینگی

برای بدست آوردن پول و نقدینگی باید از فرمول خاصی پیروی کنیم.

در این فرمول منظور از:

(M2) نقدینگی

(M1) حجم پول

(T) شبه پول

حال سوالی که پیش می آید این است حجم پول به چه معناست و چگونه محاسبه میشود؟ که در ادامه آن را توضیح میدهیم.

حجم پول به چه معناست و چگونه محاسبه میشود؟

برای بدیت آوردن حج پول هم باید از فرمول خاصی استفاده کنید تا با استفاده از حجم پول نقدینگی را بدست آورید.

در این فرمول منظور از:

( M1) حجم پول

( CU) اسکناس و مسکوکات در دست مردم

(DD ) سپردههای دیداری

عملکرد نقدینگی

با توجه به تعریفاتی که از نقدینگی به عمل آمد، نقدینگی باید به میزان کالا و خدمات موجود در بازار باشد تا منجر به تورم یا رکود در اقتصاد نشود و این نقدینگی به علت نقد بودن و در دسترس بودن در هر لحظه باید در دست مردم گردش پیدا کند زیرا قیمت کالاها با میزان نقدینگی و سرعت گردش آن بستگی دارد. زمانی پیش می آید که نقدینگی رشد غیرقابل کنترل و بی رویه ایی را تجربه میکند و همین امر منجر به هرچه رشد بیشتر تقاضا برای کالا و خدمات میشود. به این منظور کنترل حجم نقدینگی باید از اهداف کشورها باشد زیرا با کنترل حجم نقدینگی میتوان، رشد در تولیدات، کنترل تورم، ایجاد موازنه در پرداخت های خارجی و ایجاد اشتغال را مشاهده کرد. حجم نقدینگی در واقع از تولیدات داخلی حمایت می کند و تلاش در رشد تولیدات داخلی دارد.

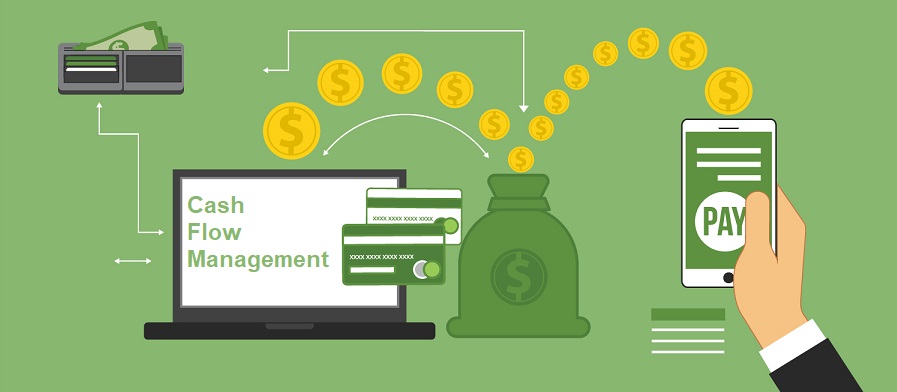

مدیریت نقدینگی

با کنترل نقدینگی و افزایش رشد تولیدات داخلی باید تلاش در مدیریت نقدینگی کرد اما متاسفانه سیستم بانکداری با مدیریت نقدینگی با مشکل مواجه میشود زیرا اکثر منابع بانک ها از سپرده های کوتاه مدت است و تنها از طریق سپرده های کوتاه مدت تامین مالی میشود و هیمن امر موجب میشود که سیستم بانکداری نتواند به خوبی وظایف خود را به انجام برساند و در نتیجه باعث ورشکستگی میشود. در زیر به انواع مدیرت نقدینگی اشاره می کنیم.

اولین نوع از مدیریت نقدینگی بدین صورت است که به صورت روزانه و روزمره نقدینگی مورد نیاز روزهای آینده پیش بینی میشود.

دومین نوع از مدیریت نقدینگی این است که نقدینگی مورد نیاز برای فاصله های طولانی تر مانند 6 ماه الی 2 سال پیش بینی میشود.

سومین نوع از مدیریت نقدینگی به بررسی نقدینگی مورد نیاز بانک در شرایط بحرانی میپردازد.

تشخیص ورود و خروج نقدینگی به بورس

وجود نقدینگی در بازار بورس به سرمایه گذاران و سهامداران کمک شایانی میکند زیرا با تشخیص ورود نقدینگی به بورس سرمایه گذاران و سهامداران شروع به معامله می کنند البته در این راستا سرمایه گذاران و سهامداران بدون اطلاع از ورود نقدینگی به بورس اقدام به معامله می کنند و ضرر میدهند. با توجه به دانش تحلیل تکنیکال و بنیادی و ورود نقدینگی در بازار بورس باید هوشیارانه معامله کرد. برای بررسی ورود نقدینگی به بورس باید در خصوص ارزش معاملات و ارتباط آن با ورود نقدینگی به بورس، ورود پول هوشمند به سهم و درنهایت فیلتر ورود نقدینگی به سهم اطلاعاتی داشته باشید.