تحلیل بنیادی چیست + نحوه مقایسه ارزش ذاتی با قیمت فعلی یک سهم

لازمه موفقیت و بهره وری در بازار سرمایه فراگیری دو اصل مهم، تحلیل بنیادی و تحلیل تکنیکال می باشد. اگر میخواهید که سرمایه گذاری شما در بازار سهام حداکثر بازدهی را به همراه داشته باشد و سود خوبی داشته باشید باید با اصطلاحات بورسی و همچنین علم و دانش اولیه در این زمینه آشنایی داشته باشید.

از این رو ما قصد داریم در این مطلب به تعریف تحلیل بنیادی بپردازیم و همچنین در مطلب دیگری تحلیل تکنیکال را معرفی کنیم تا با آن قادر به تحلیل یک سهم باشیم با ما همراه باشید در صورت تمایل می توانید از مطالبی که در گذشته در رابطه با اصطلاحات بورسی منتشر نمودیم همچون حجم مبنا چیست بازدید نمایید.

حتما مطالعه کنید : منظور از صرف سهام چیست؟

تحلیل بنیادی چیست؟

با توجه به مفهوم عبارت تحلیل بنیادی می توان دریافت که موارد اصلی تاثیر گذار بر قیمت سهام را مورد بررسی قرار می دهد از این رو به تحلیل بنیادی ، تحلیل پایه ای و تحلیل ریشه ای نیز گفته می شود و افرادی که علم تحلیل بنیادی را داشته باشند می توانند تا حدودی تشخیص دهند که آیا سرمایه گذاری بر روی یک سهم خاص پر بازده است و یا خیر؟

عوامل تأثیر گذار بر تحلیل بنیادی:

برخی از عوامل نظیر عوامل تاثیر گذار بر صنعت ، عوامل محیطی و همچنین عوامل درونی شرکت در تحلیل بنیادی بر تعیین قیمت یک سهام تاثیر بسزایی دارد. و سرمایه گذاری که با تحلیل بنیادی آشنایی داشته باشد می تواند با بررسی این عوامل به ارزش واقعی و یا ارزش ذاتی آن سهام دست یابد.

با مقایسه ارزش ذاتی سهم با قیمت فعلی آن در بورس میتوان یک تصمیم بجا گرفته و یک سرمایه گذاری با درصد ریسک کمتری را تجربه کرد.

نحوه مقایسه ارزش ذاتی سهم با قیمت فعلی آن

از نظر تحلیلگران اقتصادی ، سهمی گران بوده که ارزش ذاتی آن نسبت به قیمت فعلی آن در بورس پایین تر باشد و خرید آن سهم نه تنها پربازده نیست بلکه اگر از آن سهم در سبد دارایی های خود دارید وقت آن رسیده که آن را بفروشید در چنین شرایطی به اصطلاح گفته می شود که سهم overvalue است.

و همچنین سهمی برای خرید و سرمایه گذاری مناسب بوده که ارزش ذاتی سهم از قیمت فعلی آن سهم در بورس بیشتر باشد زیرا امکان رشد و افزایش قیمت در چنین سهامی وجود دارد به آنها اصطلاحا undervalue گفته می شود.

و اگر قیمت فعلی یک سهم با ارزش ذاتی آن برابر باشد می توان گفت که سهام دارای قیمت منصفانه می باشد و معامله آن سود چندانی را نصیب خریدار و فروشنده نمی کند.

می دانیم که با توضیحات ارائه شده تا حدی با مفهوم تحلیل بنیادی آشنا شدید اما برای اینکه ای مطلب رو بهتر درک کنید این مبحث رو با ذکر یک مثال خدمت شما عزیزان ارائه می دهم.

فرض کنید که شرکتی بورسی A با سهامی با قیمت 500 تومان در بورس مبادله می شود. تحلیلگران و همچنین سرمایه گذارانی که با تحلیل بنیادی آشنا هستند ارزش واقعی سهام شرکت A را محاسبه نموده و متوجه شدند که سهام شرکت مذکور حدودا 700 تومان می ارزد و از این رو اقدام به خرید سهام آن می کند زیرا معتقد است که قیمت این سهام حداقل 200 تومان ازان تر بوده و جای رشد دارد.

و اما بلعکس اگر با اعمال تحلیل بنیادی سرمایه گذار به این نتیجه رسید که ارزش ذاتی سهام آن شرکت 500 تومان نیست باید از خرید آن سهم خودداری کند و اگر در سبد دارایی های خود از آن سهم دارد بفروشد.

و همچنین اگر تحلیلگر متوجه شد که ارزش واقعی این سهام 600 تومان است و یا به اصطلاح منصفانه است آن را نمی خرد زیرا سود چندانی در معامله این سهام نیست زیرا سهم به قیمت واقعی در بورس معامله میشود.

مطمئنا برای شما این سوال پیش می آید که اگر با تحلیل بنیادی می توان ارزش ذاتی یک سهام را محاسبه نمود چگونه سهام بسیاری از شرکت های بورسی با قیمتی پایین تر و یا بالاتر از ارزش واقعی در بورس داد و ستد می شود و به این ترتیب پر بازده بوده و یا بلعکس برای سرمایه گذار ضرر مالی به همراه داشته است؟

همانطور که گفته شد عوامل بسیاری بر قیمت سهام تاثیرگذار بوده و مدام تحت تاثیر یکسری تغییرات قرار می گیرند. از این رو ارزش واقعی سهام بطور پیوسته در حال تغییر می باشد اما سهامداری سود می کند که این عوامل تاثیرگذار را شناسایی کند و همچنین اتفاقاتی که پس از تغییر عوامل ممکن است روی دهد را نیز مورد بررسی قرار دهد و قیمت سهم را تحلیل کند و بتواند ارزش واقعی سهم را تخمین بزند. در ادامه درک این مساله را با ذکر یک مثال برای شما آسان می کنیم.

فرض کنید شرکتی مقدار بودجه ای که برای سال آینده خود را پیشبینی نموده و آن را علنی ساخته و سودی که در سال آینده عاید آن شرکت می شود نسبت به سال جاری 50 درصد بیشتر بوده در چنین شرایطی سهامداران و سرمایه گذارانی خوب سود می کنند که بتوانند زودتر از بقیه عواقب ناشی از این پیشبینی را بر قیمت سهام آن شرکت تحلیل و اختلاف بین ارزش واقعی و قیمت فعلی سهم در بورس را محاسبه کنند.

و از سوی دیگر ، محاسبه ارزش واقعی سهم بر اساس تحلیل بنیادی بستگی به نوع تحلیل سرمایه گذاران دارد. بطور مثال شرکتی خبر از افزایش 40 درصدی میزان فروش محصولاتش در ادامه سال جاری می دهد. این خبر ممکن است که برخی از سرمایه گذاران را تحریک کند تا سهام آن شرکت را بخرند زیرا برخی بر این باورند که افزایش فروش یک شرکت به معنای سود آوری آن شرکت است.

اما برخی از سرمایه گذاران بر این باورند که افزایش 40 درصدی فروش آن شرکت باعث بیشتر شدن هزینه های شرکت شده و نه تنها این اقدام سود آور نبوده بلکه ممکن است که از ارزش سهام آن شرکت نیز کاسته شود از این رو برخی از سرمایه گذاران اقدام به خرید سهان آن شرکت می کنند و در مقابل برخی اقدام به فروش می کنند.

خلاصه مطلب:

بنابراین تحلیل بنیادی برای همه نتیجه یکسانی ندارد و هر شخصی به روش خود به تحلیل بنیادی یک شرکت می پردازد. در این نوشته سعی کردیم به زبان ساده بگوییم تحلیل بنیادی چیست. به طور کلی در تحلیل بنیادی به دنبال تعیین قیمت ذاتی یک سهم هستیم تا بتوانیم سودآوری آن را پیش بینی کنیم.

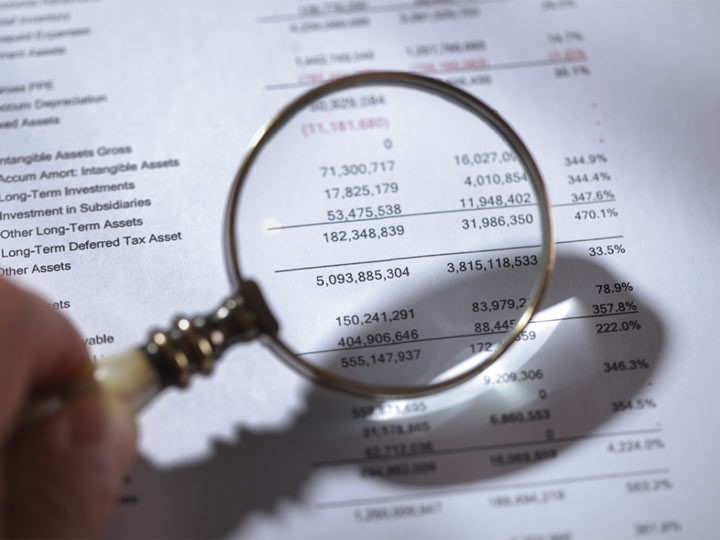

در تحلیل بنیادی اطلاعاتی مانند درآمد، دارایی، فروش، بازدهی، بدهی، حاشیه سود و رشد در آینده را که در صورت های مالی یک شرکت موجود است مورد بررسی قرار می دهند تا ارزش و پتانسیل رشد یک شرکت را پیش بینی کنند.